Tarihi Fırsatı Kaçırmadınız ! Borsa Yatırımcı Paketinde % 50 İNDİRİM KAMPANYASI UZATILDI.

Finnet2000+ Stockeys Pro ve FTA 4.0

Son tarih 31 EKİM 2017

Doç.Dr.Evren Bolgün

13/02/2018

Küreselleşen finansal piyasalarda risk yönetimine verilmesi gereken önem gün geçtikçe artmaktadır. Bu nedenle risk analizi için gerek kalitatif ve gerekse de kantitatif teknikler 2000’li yıllarla birlikte oldukça geliştirilmiştir. Bu noktada, belirsizliğin analiz edilmesinden önce değişkenliğin ölçülmesi gerekmektedir. Belirsizlik ise, finansal piyasalarda söz konusu olan değişkenlerin volatiliteleri cinsinden ölçülmektedir. Faiz oranları, kurlar, enflasyon oranı, borsa endeksleri, işlem hacimleri, ücretler, üretim maliyeti gibi çeşitli değişkenlerin volatiliteleri, esasında ilgili parametrelerin beklenen değerlerinden ne kadar sapma gösterdiğinin bir ölçüsüdür. Ekonomide ve finans piyasalarında yaşanan hızlı ve ani değişmeler özellikle piyasalardaki volatilitenin de artmasına neden olmaktadır. Bu tür piyasa koşullarında gelecekteki süprizlere karşı korunmak için volatilitenin iyi tahmin (forecast) edilmesi çok önemlidir. Esasında yüksek volatilitenin özellikle riskten kaçınan (risk averse) bireysel ve kurumsal yatırımcıların finansal taleplerini olumsuz etkilediği de bilinen bir gerçektir.

Finans dünyasındaki değişkenlerin ileride nasıl davranacaklarını tahmin edebilmek için, bu değişkenleri açıklayan olasılık dağılımlarının iyi belirlenmesi gerekmektedir. Bu olasılık dağılımları yardımıyla, çok sayıda alternatif senaryolar oluşturmak için çeşitli simülasyon yöntemleri ve stokastik differansiyel denklemleri yardımıyla değişkenin beklenen değeri ve etrafındaki sapmalar (varyans) tahmin edilmektedir.

Volatilite modelleri temelde iki kategoride sınıflandırılabilir. Birinci kategori, “Tarihsel Volatilite Modelleri”, ikinci kategori ise, “Piyasa Volatilitesidir.” Tarihsel volatilite hesaplamaları için risk faktörünün ya da dayanak varlığın en az 1 yıllık fiyat zaman serisine ihtiyaç duyulmaktadır. Yani geçmişte yaşananlar ölçümlemede baz alınmaktadır. Fakat geçmişe bakarak yarını tahmin ederken gözlemlerin ne şekilde ağırlıklanacağına model kendisi karar vermektedir. Piyasa volatilitesinde ise, piyasa oyuncuları ilgili finansal dayanak varlığın beklenen volatilitesi belirlenirken gelecekte olabilecekleri dikkate alarak yaptıkları fiyatlama ile gerçekleşmektedir.

Malum VIX endeksindeki geçtiğimiz günlerde yaşanan %500’lük artış, Amerikan Borsasından başlayarak tüm Dünya finans piyasalarında çok ciddi bir türbülans yaratmıştı. Özellikle 2008 Küresel Kredi Krizinden sonra 2010-2012 yılları arasında yaşanan Yunanistan ve Güney Avrupa Krizi, 2016 başlarında Çin Yuan’ınında hükümet destekli yapılan ani ayarlama durumlarının yaşandığı zamanların haricinde, VIX endeksi başta olmak üzere küresel volatilite düzeylerinde belirgin bir sakinlik durumu sözkonusuydu.

Volatilitenin düşük seviyelerde uzun bir dönem boyunca sakin seyrediyor olması haliyle yatırımcıların açgözlülük ve hırs güdüsünü de fazlasıyla dürtmüştür. Geçtiğimiz günlerde Credit Suisse Wealth Management biriminin yaptığı açıklamaya göre, “Açığa Volatilite Satış Stratejisi” izleyen yatırım fonları 4 Şubat günü -%80 düzeyinde para kaybettiği için fonu tasfiye etmek zorunda kalmışlardır. Ancak unutmamak gerekir ki aynı fon 2017 yılında aynı strateji ile yatırımcılarına %300 kazanç sağlamıştı! Dolayısı ile son haftalarda kapanan yatırım fonlarının akıbetine fazla da üzülmemek gerekir.

Haliyle piyasalardaki çalkantının nedenleri arasında Algoritmik Stratejiler, Robotlar, Risk-Paritesi Yatırım Fonları, ETF’ler (Borsa Yatırım Fonları), CTA’ler (Commodity Trading Advisors), Volatilite Stratejisi Hedefleyen Fonlar,..vs gibi farklı bir çok insansız finansal araçlar hedef olarak gösterildi.

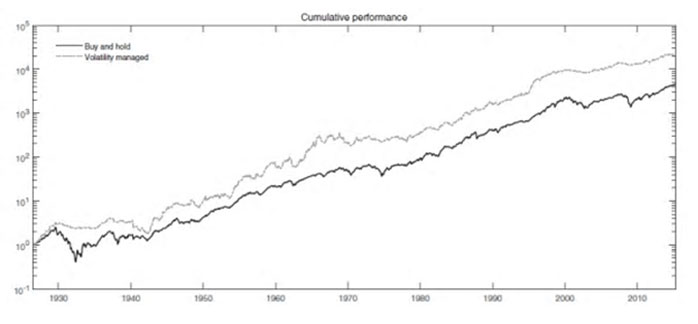

Volatilite stratejileri tek suçlu olarak herkes tarafından hedef alındıktan sonra Amerikan hisse senedi piyasalarında “Satın Al-Tut” bazlı hisse senedi stratejisine kıyasla “Volatilite Yönetimli” hisse senedi stratejisinin daha iyi bir performans gösterdiğine dair sonuçlar da hemen piyasaya servis ediliverdi.

Risk-Paritesi yatırım fonları Örneğin %10 gibi belirli bir volatilite seviyesini kendisine hedef belirlemek suretiyle piyasalarda işlemlerini gerçekleştirmektedir. Mevcut piyasa volatilitesi hedeflediği seviyenin altında ise, portföy risk miktarını daha da arttırmakta, şayet piyasa volatilitesinde yükseliş söz konusu ise, fon portföy risk miktarını azaltma yöntemini seçmektedir. Yalnız bu noktada trend yönünü takip eden momentum stratejili Algoritmik işlem yapan Robotlar piyasalarda ani türbülans yaşanması durumunda, diğer stratejileri izleyen fonlarla birlikte aynı yönde hareket etmeye başlayarak piyasalardaki finansal varlıklar arasındaki korelasyonların 1’e yakınsadığı bir ortamda mevcut piyasa volatilite seviyesi üzerine ilave bir oynaklık durumu da yaratabilmektedir.